ロイヤリティ免除法の概要

本記事は、日本公認会計士協会『経営研究調査会研究報告第57号 無形資産の評価実務』(以下、「研究報告」)及び特許庁『知的財産の価値評価について』(以下、「知財レポート」)の解説記事として作成しています。

なお、いずれも「ロイヤルティ」と表現していますが、本記事では引用部分を除き「ロイヤリティ」に表記統一しています。

ロイヤリティ免除法は研究報告において下記のように定義されています。

ロイヤルティ免除法は、評価対象の無形資産の所有者がその使用を第三者より許可されたものと仮定し、第三者に対して支払うであろう無形資産のライセンス実施料率によって算出されるロイヤルティ・コストが免除されたものとして評価する方法である。

この評価法は、類似する無形資産のライセンス実施料データを参考にして評価が実施される。

マーケットから導き出される数値を前提にする点で、マーケット・アプローチに分類される考え方でもある。

ロイヤリティ免除法の要旨は下記の2ステップで整理されるでしょう。

①まず「この無形資産がなかったらいくらのロイヤリティを支払う必要があるか」想定する

②上記に基づき、「無形資産を取得したことにより支払を免除されたロイヤリティ・コスト」を無形資産自体の評価として用いる

評価上のパラメータ

ロイヤリティ免除法の設例として研究報告では特許権評価をあげており、そこでは下記の評価パラメータが設定されています。

(下表には実際の設定プロセスも要旨として併記)

| パラメータ | 設定プロセス要旨 |

| 特許権に関連する 売上高の将来予測 | ・全ての製品は、当該特許技術を使用して生産されているため、全社売上高を特許権に関連する売上高とする。 ・売上高の将来予測については、作成責任者に対するインタビューの結果、合理的に作成されていると認められたことから、当該計画値を将来予想売上高として使用 |

| ロイヤリティ料率 | 経済産業省経済産業政策局や特許庁公表のデータから当該製品のロイヤリティ料率の実勢値及び知的財産管理責任者へのインタビューを踏まえ、全て共通で5%のロイヤリティ料率とする |

| 陳腐化率 | ・特許権の有効期間は20年間であり、特許切れとともに100%陳腐化することは明らかであると判断した。当該特許の残存期間は15年である。 ・一方、特許期間中は、画期的な新技術の登場がない限り陳腐化は生じないとも考えられる。この点、技術担当者にインタビューを行ったところ、当該技術分野は比較的研究開発が盛んな分野であり、保守的にみれば、あと10年程度で革新的技術が登場する可能性が高い模様である。ただし、そのような革新的技術が特許期間中の各年度に登場する確率を事前に想定することは不可能であるとのことであった。 ・そこで、陳腐化のリスクは毎期均等に生じ、年度ごとに累積していくものとみなし、本件特許権は今後10年間平均的に陳腐化するものとして、毎期10%ずつ定額法による陳腐化を想定することとした。 |

| 割引率 | 加重平均資本コスト(WACC)及び各資産のリスクを踏まえた加重平均資産利益率(WARA)を分析した結果、割引率は11.0%とすることとした。 |

| 節税効果 | ・本件特許権に関して税務上最も有利な(最も早期に損金算入される)方法は、本件特許権評価額のうち取得原価として個別財務諸表上会計処理されている額を超える部分が税務上の資産調整勘定の一部を構成し、5年で均等償却される場合であると考えられることから、節税効果は毎期20%の償却率を前提に算定する。 ・実効税率は30%とする。 |

なお、節税効果の測定方法については、下記の補足がなされています。

・インカム・アプローチの適用上、節税効果は、取引スキームごとの税務上の取扱いの差が評価結果に影響を及ぼすことを排除するため、実際の取引スキームとは切り離して、税務上最も有利な規定が適用されるものとして算定することとされている。

・税務上、既に取得原価の未償却残高をもって資産計上されている金額部分は残存耐用年数で損金算入されることとなると考えられるが、本件特許権は税務上は特許権登録に係る取得原価のみが無視できるほど僅少な金額で資産計上されており、本設例上は全額が5年で均等償却されるものとしている。

また、同様に知財レポートにもロイヤリティ免除法に関する設例があり、パラメータは下表のように整理されています(知財レポートはM&Aを前提としたPPA目的の無形資産評価とは異なり、純粋に無形資産の価値算定のみを行うことを前提としています)。

| パラメータ | 設定プロセス要旨 |

| 売上高の将来予測 | ・過去実績としての売上成長率を参考に、将来5年間にわたり前年比2%で成長する(当事者間の合意を前提とする) |

| ロイヤリティ料率 | 発明協会から刊行されている「実施料率」、経済産業調査会から刊行されている「ロイヤルティ料率データハンドブック」などを参照して3%に設定 |

| 陳腐化率 | 特段の検討無し |

| 割引率 | 加重平均資本コスト(WACC)を8.12%と計算し、これをそのまま割引率として採用 |

| 節税効果 | 特段の検討無し(実効税率は30.4%に設定) |

ロイヤリティ免除法の算定過程

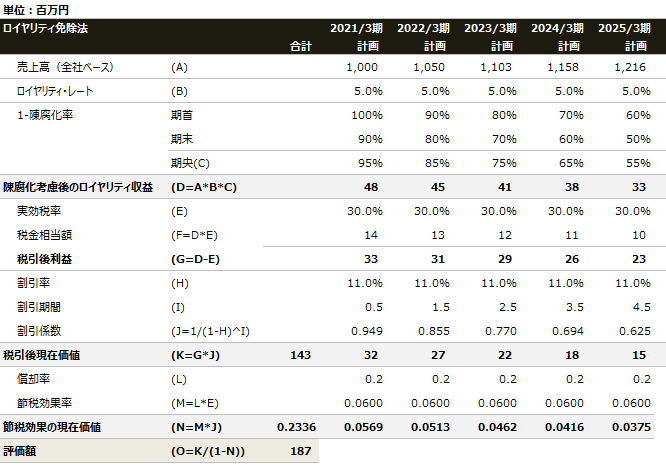

研究報告に記載の設例につき、算定過程を図示すると以下のようになります。

(実際の設例は具体的な年数の表記無し。また、設例の評価期間は10年間ではあるものの、視認性の関係および6期目以降は同じ計算ロジックのため将来5期分のみ表示)

算定過程の解説

①特許権を使用した製品の予想売上高(A)にロイヤルティ・レート(B)及び期央時点の(1-陳腐化率)(C)を乗じて陳腐化考慮後ロイヤルティ収益(D)を算定

②陳腐化考慮後ロイヤルティ収益(D)に実効税率(E)を乗じて税金相当額(F)を算出し、(D)から(F)を控除して税引後利益(G)を算定

③税引後利益(G)を、設定した割引率(H)で割引期間(I)に応じた現在価値に割り引き、税引後現在価値(K)を算定

④(K)を(1-税務上の償却率の現在価値(N))で割り戻すことにより、節税効果考慮後評価額を算定