DCF法の基本的な考え方

本記事は『企業価値評価ガイドライン』(日本公認会計士協会 平成25年7月3日改正)の解説記事として作成しており、引用部分はすべて同ガイドラインの内容となります。

DCF法とはDiscounted Cash Flow法の略称であり、ガイドラインにおいては「インカム・アプローチにおける評価法」において「フリー・キャッシュ・フロー法」として記載されています。

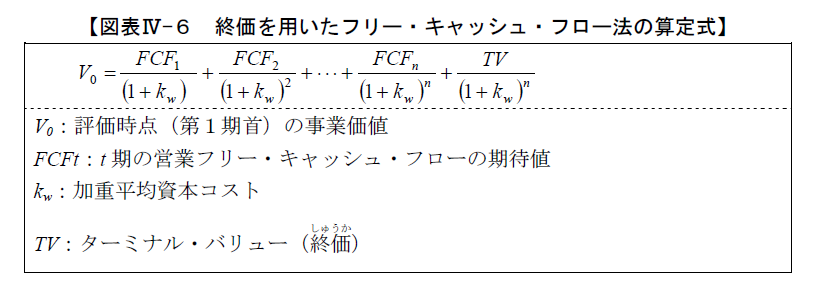

具体的な算定式はガイドラインにおいて、下記のように表現されています。

算定式を見るとわかるとおり、DCF法の主なパラメータは下記となります。

①FCF(Free Cash Flow)

将来期間におけるフリー・キャッシュ・フロー

②WACC

Weighted Average Cost of Capital:加重平均資本コスト

③TV(Terminal Value)

ターミナル・バリュー:計画期間後の永続価値

④永久成長率

TVを算定するためのパラメータとして設定される、計画期間後に永続するものと想定される成長率(上表には出てこないものの、株式価値の算定におけるインパクトは相当程度にある)

上記パラメータに基づいてDCF法により算定されるのが事業価値(EV:Enterprise Value)です。

DCF法による株式価値の算定

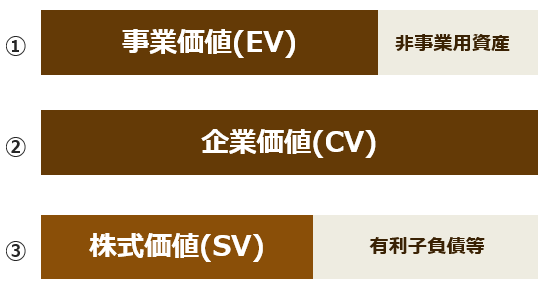

事業価値に下記の調整を加えて株式価値を算定することが、DCF法による株価算定の一般的な実務フローとなります。

上図は最も簡略化された株式価値の算定イメージです。

①事業価値(EV)

事業価値(Enterprise Value) = DCF法により算定される、事業継続に伴い生まれる価値

①非事業用資産

事業価値の算定において、パラメータとして含まれない非事業用資産を加算することで企業価値を算定します。

非事業用資産の例示としては、余剰資金・(売却にビジネス上の制約がない)土地や有価証券等が挙げられますが、どこまでを非事業用資産に含まれるかは算定対象会社の状況や解釈によることがあるため、インタビュー等を通して評価者と対象会社の認識すり合わせを図ります。

②企業価値(CV)

企業価値(Corporate Value) = 事業価値 + 非事業用資産

③有利子負債等

借入金・社債・リース債務・退職給付債務等が主に該当します。但し、これらの項目も機械的に残高を控除するのではなく、その実態や事業計画への反映状況を考慮してそれぞれに適切な取り扱いを決定することとなります(典型的には転換社債の取り扱いなど)。

また、デットライクアイテムとして明確にキャッシュ・アウトが想定される項目(未払配当金等)も株式価値の算定上考慮することがあります。

③株式価値(SV)

株式価値(Shareholder’s Value) = 企業価値 - 有利子負債等

(有利子負債等を債権者価値と表現することもあります)