信託型ストック・オプションとは

信託型ストック・オプション(信託SO)とは、信託契約と有償ストック・オプションを組み合わせて組成する新株予約権をいいます。

信託契約

委託者・受託者・発行会社の3者間で締結される、有償新株予約権を受託者に信託するための契約をいいます。

未上場企業の場合は、民事信託として締結されることが実務上の取り扱いとして多くなっています。

有償ストック・オプション

発行会社から信託SOの受託者に向けて発行される有償新株予約権のことをいいます。

この有償新株予約権が一旦は受託者に信託されたのち、最終的には受益者である役員・従業員に交付される仕組みが信託SOの特徴となります。

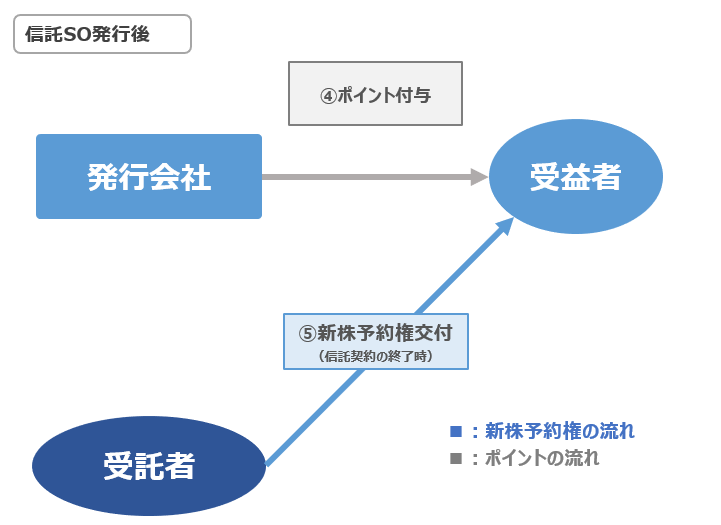

信託SOの仕組み図解

信託SOの仕組みを、発行前と発行後にわけて図解すると以下のようになります。

主なメリット・デメリット

信託SOの主なメリット・デメリットとしては下記が挙げられます。

信託SOのメリット

①高いインセンティブ効果

信託SOを発行した時点のバリュエーションが行使価額とされるため、将来の受益者にとってのインセンティブ効果が大きくなることが期待されます。

【2023年7月10日追記】但し、信託SOの最終付与者である受益者に関する税務については、国税庁からリリースされた下記QAに準拠することとなります。

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/230707/pdf/02.pdf

②行使条件の柔軟性

一般的に信託SOには様々な行使条件が設定されることが多いですが、「行使条件無し」も含めて柔軟な設計が可能です。

③事後的にストック・オプションの交付対象者を決められる

人事考課に合わせて、事後的にストック・オプションの交付対象者を決められます。

④資本政策がシンプルになる

いわゆるストック・オプション・プール(ストック・オプションの発行枠)をすべて信託型ストック・オプションにすることにより、以後、ストック・オプションの新規発行を考える必要がなくなります。

一方、信託SOと税制適格SOを組み合わせる形の運用も実務上は多くあります。特にアーリーステージで参画したマネジメントに対してストック・オプションの付与を確定させるべく、ストック・オプション・プールを信託SOとそれ以外のSOでわけた上で、資本政策を運用することも一般的です。

⑤将来の採用戦略への貢献

将来においてストック・オプションの付与を前提とした採用活動を行う場合、信託型ストック・オプションがあることにより、柔軟な採用戦略をとり得ることとなります(採用戦略においては人事考課制度とポイント付与規程が適切に連携していることが前提となります)。

信託SOのデメリット

①委託者からの支払が発生

委託者の多くは創業者や筆頭株主であることが多いですが、信託SO発行の際には、委託者から受託者に当初信託金の支払が必要となります。

②受託者を選定する必要がある

信託SO発行の際には、民事信託を前提として委託者・受託者・発行会社で信託契約を締結するため、基本的には社外の者に受託者を依頼する必要があります。

受託者には税務署への届出を含む税務手続きが生じる点、および信託受託者としての独立性の観点から、発行会社の役員・従業員が信託SOの受託者になることは推奨されません。

③上場審査や会計監査におけるチェック対象となる

信託型ストック・オプションを導入した会社の上場事例は多くあり、また、大手監査法人の監査先が信託SOを導入するケースも増えてきたため、信託SOの存在自体が上場審査や会計監査において問題視されることは少なくなってきました。